Erfolgreich in Rente mit der Dividendenstrategie

In jungen Jahren machen sich die wenigsten Menschen Gedanken über Ihre spätere Altersvorsorge. Doch gerade in jungen Jahren ist es wichtig, den Grundstein für eine ausreichende Rente zu legen. Die Dividendenstrategie ist insbesondere für junge Menschen geeignet einen ausreichenden Kapitalstock für den letzten Lebensabschnitt anzusparen. Die Dividende ist somit das Mittel der Wahl, Deine Rente aufzubessern!

Rente, der letzte Lebensabschnitt eines jeden Investors

Die Rente ist der finale Lebensabschnitt eines jeden Investors. Spätestens da ist es an der Zeit, die Früchte der jahrelangen Arbeit zu ernten. Zu Beginn der Investoren Reise steht die Vermögensbildung, am Ende die Vermögensverwendung zur Deckung der Lebenshaltungskosten. Je nach individueller Voraussetzung kann ein Eintritt in die passive Lebensphase (ohne Einkommen aus aktiver Arbeit) mal früher oder mal später erfolgen. Wichtig ist nur, verpasst nicht den richtigen Zeitpunkt, sonst geht es Euch wie dem Mann auf dem Bild.

Wer den richtigen Zeitpunkt verpasst wird am Ende nichts von seiner Dividendenstrategie haben!

Austritt aus dem Erwerbsleben hängt von unzähligen Variablen ab

Der Austritt aus dem aktiven Arbeitsleben ist abhängig von unzähligen Variablen, welche zu einem großen Teil selbst bestimmt werden können. Die wohl wichtigsten Variablen sind Zeit, Sparquote und Rendite. Sie entscheiden maßgeblich über Deinen Vermögensaufbau. Eine Übersicht weiterer individuellen Vorraussetzungen findest Du im Beitrag Zielsetzung.

Du kannst Dein Renteneintrittsalter beinflussen!

In welchem Alter möchtest Du in den Ruhestand gehen und somit von passiven Einkommensquellen Deinen Lebensunterhalt bestreiten? Ist es das durchschnittliche Renteneintrittsalter der Deutschen (~62 Jahre), oder strebst Du ein früheres Ausscheiden aus dem Erwerbsleben an? Die gute Nachricht ist, je ernster Du die Dividendenstrategie verfolgst und umsetzt, so flexibler bist Du bei der Entscheidung wann Du in Rente gehen kannst.

Entwicklung des Renteneintrittsalters in Deutschland seit 1993 / Eigene Darstellung / Quelle: Deutsche Rentenversicherung

Arbeitest Du bis zum gesetzlichen Renteneintrittsalter, dann ist dir eine staatliche Rente bis zum Tode sicher. Für den Fall, dass Du vorzeitig in Rente gehen möchtest, läufst Du Gefahr gesetzliche Rentenansprüche zu verlieren. Die Gefahr einer Versorgungslücke muss auf jeden Fall ernst genommen werden, denn in zunehmendem Alter erschwert sich die Möglichkeit einen Verdienst aus aktiver Arbeit zu erzielen. Der Schlüssel des vorzeitigen Ruhstandes liegt somit im nachhaltigen Vermögensaufbau während der aktiven Arbeitsphase.

Die Dividendenstrategie als Baustein der privaten Altersvorsorge

Schon mit kleinen Beträgen ermöglicht die Dividendenstrategie ein attraktives Zusatzeinkommen zur gesetzlichen Rente. Sie liefert von Anfang an ein passives Einkommen. Genau hier liegt auch die Stärke der Dividendenstrategie. Durch das Reinvestieren der Dividendenerträge profitiert man vom Zinseszins und benötigt immer weniger eigenes Kapital aus aktiver Arbeit für den nachhaltigen Vermögensaufbau.

Möchtest auch Du zu einer gesetzlichen Rente ein attraktives Zusatzeinkommen aus Dividenden, dann solltest Du umgehend mit dem Kauf von qualitativ hochwertigen Dividendenaktien beginnen [Eine Auswahl an hochwertigen Dividendenaktien, inkl. Dividenden-Aristokraten findest Du im kostenlosen Krawattenlos – Dividenden Kalender].

Wie Du mit kleinem Einsatz, Großes erreichst

Das folgende Rechenbeispiel zeigt Dir, was mit einer Sparquote von 10% über einen Zeitraum von 40 Jahren möglich ist. Die Simulation basiert auf den folgenden Annahmen:

- Alter zum Startzeitpunkt der Dividendenstrategie: 21 Jahre

- Renteneintrittsalter: 61 Jahre

- Laufzeit: 40 Jahre

- Freibetrag: 801 €

- Inflationsrate: 1,2% p.a.

- Nettoeinkommen: 2.000 €

- Einkommenssteigerung: 2,3% p.a.

- Lebenshaltungskosten: 1.500 p.m.

- Lebenshaltungskosten Steigerung: 1% p.a.

- Sparquote: 10% vom Nettoeinkommen

- Ordergebühren: 1%

- Kurswachstum: 6%

- Dividendenrendite netto: 2,2%

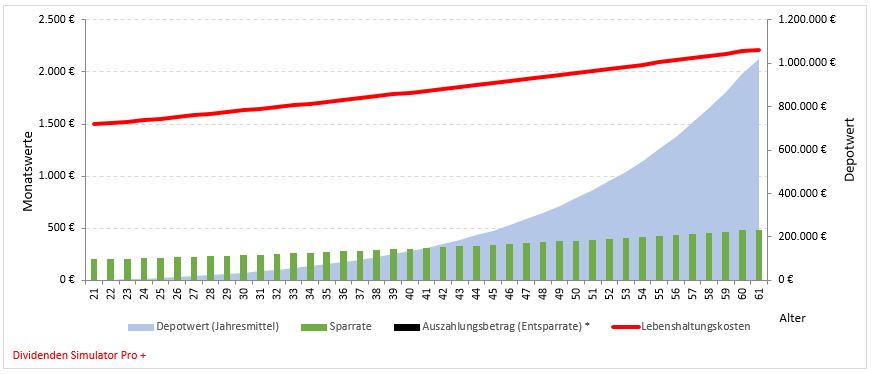

Dividenden Simulator Pro + / Entwicklung von Depotwert, Sparrate und Lebenshaltungskosten über 40 Jahre

In 40 Jahren kann ein heute 21-jähriger ein Depotvermögen von 1 Million Euro aufbauen, mit einer Sparquote von lediglich 10%. Sie Sparrate steigt aufgrund der Einkommenssteigerung von 200 € im ersten Jahr auf 485 € im letzten Jahr.

Kennst Du schon die 10%-Regel? Falls nicht solltest Du unbedingt noch diesen Beitrag lesen: Pay yourself first – Die 10% Regel.

Nicht nur das Depotvermögen ist nach 40 Jahren beachtlich, auch das passive Einkommen in Form von Dividenden hat sich prächtig entwickelt.

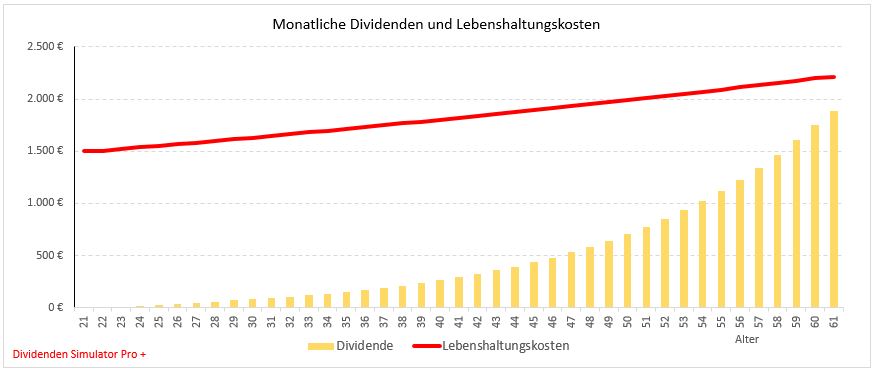

Dividenden Simulator Pro + / Entwicklung der monatlichen Dividendenerträge und Lebenshaltungskosten über 40 Jahre

Zum 61-igsten Lebensjahr sind die Lebenshaltungskosten zu 80% durch Dividenden gedeckt. Geht man jetzt noch davon aus, dass man zusätzlich eine gesetzliche Rente bezahlt bekommt, dann kann der Lebensabend in vollen Zügen genossen werden! Anders wäre dies ohne eine private Altersvorsorge, denn nicht selten reicht die gesetzliche Rente nicht aus, den Lebensstandard aus Zeiten des aktiven Arbeitslebens zu decken.

Fazit

Das Rentenalter muss bereits in jungen Jahren geplant werden, um möglichen Versorgungslücken rechtzeitig vorzubeugen. Wenn man jung ist, kann man bereits mit wenig, viel erreichen. Über einen Zeitraum von 40 Jahren lässt sich mit einem durchschnittlichen Gehalt und einer 10% Sparquote ein Vermögen von bis zu einer Million Euro aufbauen. Beginnt man mit der Dividendenstrategie erst spät und hat nur 20 Jahre Zeit sein Depot zu besparen, dann benötigt man bereits eine Sparquote von 60% für das gleiche Ergebnis! Es ist also entscheidend so früh wie möglich zu beginnen und die Strategie konsequent bis zum individuell gesetzten Renteneintrittsalter durchzuziehen, ohne Kompromisse! Übrigens, das die Dividendenstrategie nicht kompliziert und auch für Dich geeignet ist, erklären wir dir hier.

Wir wünschen Euch viel Erfolg mit eurer individuellen Dividendenstrategie, Euer Team Krawattenlos